📝 Introduction : Produits structurés 2025

42 milliards d’euros collectés en deux ans.

Une explosion. Une mécanique qui séduit toujours plus de clients. Des produits calibrés, souvent complexes.

En mars, l’AMF et l’ACPR publient une cartographie inédite du marché des produits structurés. Un rapport dense, mais crucial. Car derrière les chiffres, une réalité s’impose : les conseillers sont en première ligne.

Pour vendre ces produits en 2025, il ne suffira plus d’avoir une belle brochure ou une promesse de rendement. Il faudra être irréprochable :

🎯 Sur le profil client visé

🧠 Sur la compréhension des mécanismes

🛡️ Et surtout, sur le devoir de conseil

Dans cet article, on vous décortique le rapport AMF-ACPR, point par point.

Objectif : vous aider à sécuriser vos pratiques, maîtriser les risques… et garder une longueur d’avance.

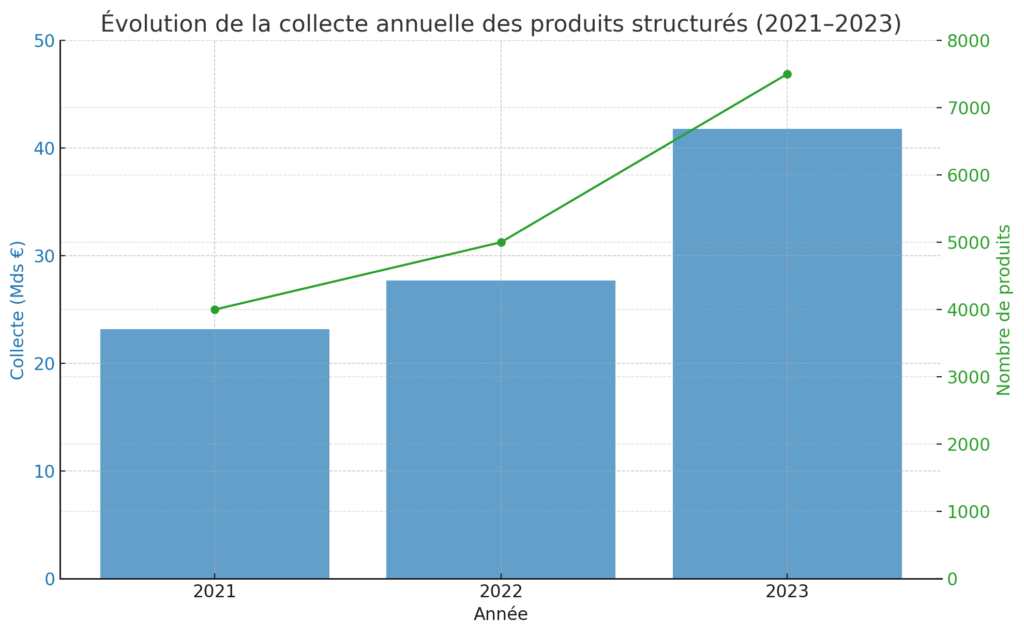

📈 Un marché en pleine croissance : +80 % en deux ans

Les produits structurés 2025 s’inscrivent dans une dynamique inédite : en deux ans, la collecte est passée de 23 à 42 milliards d’euros. Soit une progression de plus de 80 %.

Cette accélération ne doit rien au hasard. Elle repose sur deux leviers puissants :

- L’entrée de nouveaux producteurs — notamment étrangers — sur le marché français

- Une montée en puissance des acteurs historiques, désormais rodés à la structuration et à la distribution de masse

Voici l’évolution de la collecte annuelle entre 2021 et 2023 selon le rapport AMF-ACPR :

On observe une forte corrélation entre la montée des taux et l’appétit du marché pour les produits structurés. La croissance est nette en volume comme en nombre d’émissions.

Mais surtout, cette croissance est portée à 80 % par un canal bien identifié : l’assurance-vie. Les produits structurés sont aujourd’hui largement distribués sous forme d’unités de compte, au sein des contrats multisupports. Ce biais d’assurance leur offre une lisibilité, une enveloppe fiscale avantageuse, mais aussi… une certaine complexité.

Conseiller des produits structurés en 2025 implique de bien comprendre leur canal de distribution, leur mécanisme et leurs profils de risque. Ce sera notre fil conducteur tout au long de cet article.

⚙️ Produits structurés : fonctionnement et mécaniques clés

Le rapport AMF-ACPR de 2024 met en lumière deux éléments clés des produits structurés 2025 : leur fonctionnement technique (souvent sous forme d’autocall) et la nature des actifs auxquels ils sont indexés. Ces deux dimensions sont essentielles à comprendre pour assurer un conseil conforme et éclairé.

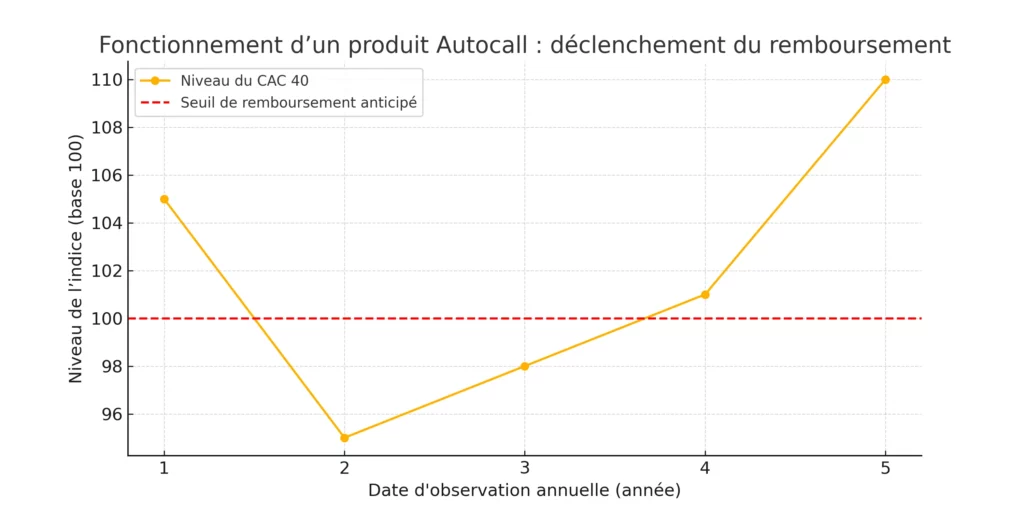

COMMENT FONCTIONNE UN PRODUIT « AUTOCALL » ?

La majorité des produits structurés 2025 commercialisés en France sont des produits « autocall ». C’est-à-dire qu’ils peuvent être remboursés automatiquement avant leur échéance, si certaines conditions sont remplies lors des dates d’observation.

Concrètement, à chaque date anniversaire, on observe le niveau d’un indice de référence (souvent un indice actions). Si cet indice a progressé ou reste au-dessus d’un certain seuil — appelé barrière de remboursement anticipé — le produit est clôturé. L’investisseur reçoit alors :

- Son capital initial

- Un gain fixe par année écoulée (souvent entre 5 % et 8 %)

Sinon, le produit continue jusqu’à la prochaine date d’observation, ou jusqu’à son échéance finale. Dans ce cas, si l’indice est en forte baisse, une perte en capital est possible.

Le schéma ci-dessous illustre un scénario de déclenchement classique d’un produit structuré autocall :

Si à une date d’observation annuelle, l’indice dépasse le seuil de remboursement anticipé (ici 100), l’investisseur perçoit son capital + un gain annuel. Sinon, le produit continue jusqu’à la prochaine date ou l’échéance finale.

Ce mécanisme doit être clairement expliqué dans la déclaration d’adéquation remise au client. C’est une condition essentielle pour respecter votre devoir de conseil.

🔍 Produits structurés 2025, sont-ils vraiment risqués ? Focus sur les notations SRI

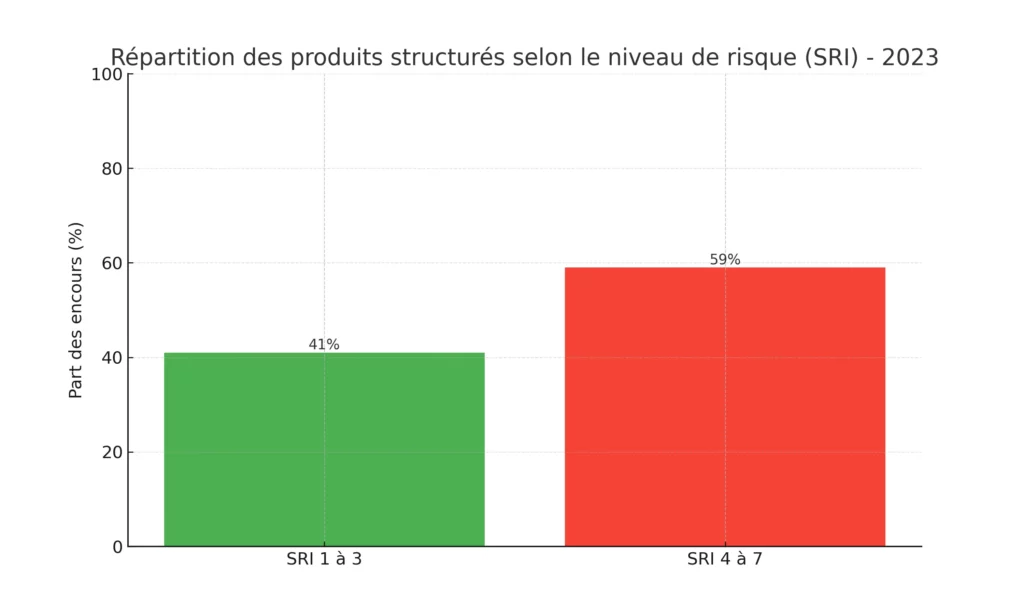

Le rapport AMF-ACPR met l’accent sur une évolution importante du marché des produits structurés 2025 : une part croissante des produits émis affiche désormais un niveau de risque faible à modéré, selon la grille SRI (Synthetic Risk Indicator).

ÉVOLUTION DES NIVEAUX DE RISQUE EN 2023

À fin 2023, 41 % des encours de produits structurés relèvent d’un SRI entre 1 et 3. C’est une progression marquée par rapport à 2021, traduisant une recherche de solutions plus sécurisées dans un contexte de taux haussiers.

Voici la répartition des produits structurés en fonction de leur notation SRI :

Cette tendance reflète l’essor des produits avec garantie de capital à l’échéance, qui bénéficient naturellement d’un SRI faible.

Un produit noté SRI 1 ou 2 reste un produit complexe. Il ne peut être présenté comme “sans risque”. Le rôle du conseiller est de contextualiser ce niveau dans une stratégie globale d’investissement.

PERTE EN CAPITAL : DES CAS TRÈS RARES

Entre 2021 et 2023, moins de 1 % des produits structurés commercialisés ont généré une perte en capital à l’échéance. Une donnée rassurante, certes, mais qui doit être maniée avec prudence.

Pourquoi ? Parce que ces performances passées reposent sur un contexte de marchés haussiers. Rien ne garantit qu’elles se maintiendront dans un environnement plus volatil ou baissier, notamment pour les produits structurés 2025.

En tant que professionnel, vous devez informer votre client des scénarios de perte possibles, même s’ils sont rares. L’AMF et l’ACPR rappellent que “la présentation du produit ne doit pas occulter son caractère risqué”.

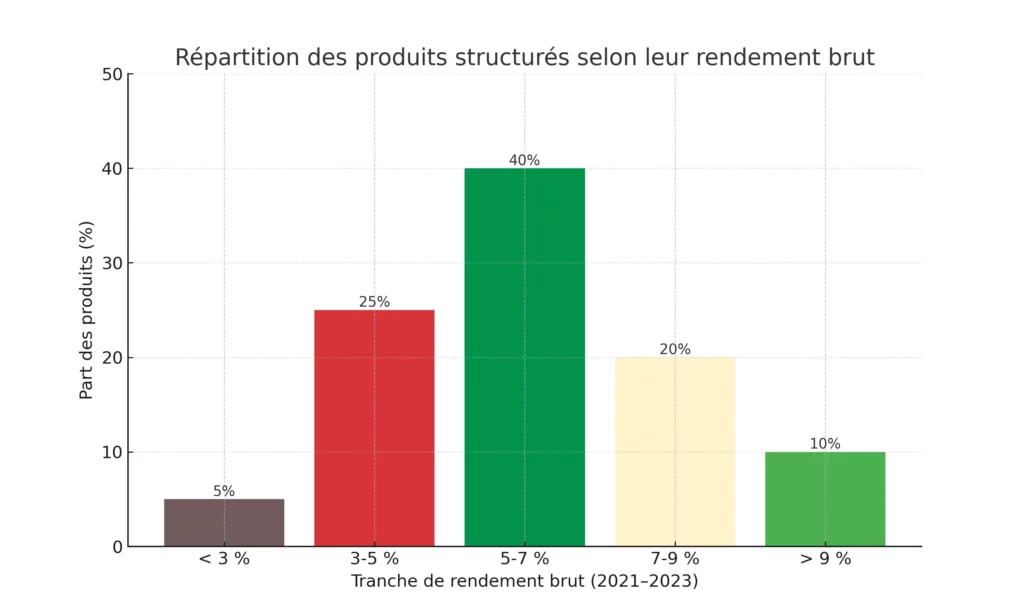

💰 Rendement 2021–2023 : médiane à 6,5 % brut

Le rapport AMF-ACPR confirme un rendement médian brut de 6,5 % sur les produits structurés remboursés entre 2021 et 2023. Un chiffre séduisant, mais à manier avec nuance.

Voici la répartition des produits selon leur tranche de rendement brut :

Une large majorité des produits se situent dans une fourchette de 5 % à 7 % brut. Les performances supérieures à 9 % restent marginales.

Ces données sont brutes : elles ne tiennent pas compte des frais prélevés par l’assureur, le distributeur ou la fiscalité applicable. Le rendement réellement perçu par le client peut donc être sensiblement inférieur.

En 2025, la remontée des taux et la volatilité des marchés vont probablement modifier cette dynamique. Le rendement futur des produits structurés 2025 dépendra fortement de la qualité du sous-jacent, du niveau de la barrière, et du timing de remboursement anticipé.

Pour valoriser au mieux ces produits auprès de vos clients, intégrez dès maintenant la projection de rendement net dans votre déclaration d’adéquation. Vous pouvez le faire facilement via Fees and You.

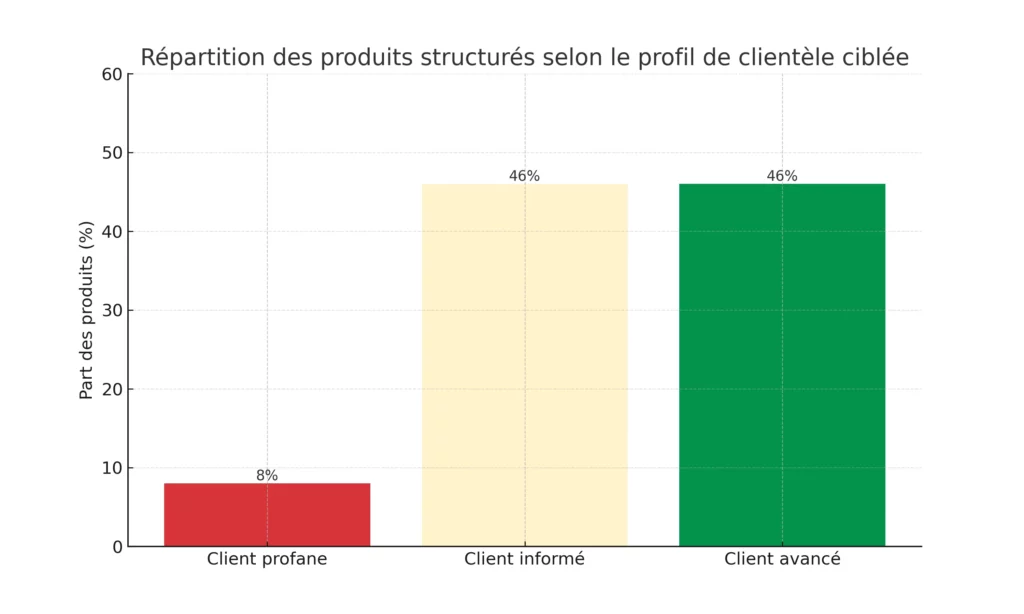

👤 Quels profils peuvent investir ? Le marché cible 2025

Les produits structurés 2025 ne s’adressent pas à tous les épargnants. Le rapport AMF-ACPR distingue clairement trois profils d’investisseurs, en fonction de leur connaissance des marchés et de leur capacité à comprendre les risques associés.

46 % DES PRODUITS RÉSERVÉS À UNE CLIENTÈLE « AVERTIE »

Voici la répartition des produits structurés selon leur marché cible :

46 % des produits structurés sont réservés à des clients avancés, et autant à des clients informés. Seuls 8 % visent encore une clientèle profane.

Cette sélectivité est une réponse directe à la complexité croissante des produits. Elle implique pour le conseiller une parfaite maîtrise du profil d’investisseur, au regard des connaissances, de l’expérience, et de l’appétence au risque de son client.

Le module Profil Investisseur de Fees and You vous permet d’automatiser l’analyse client et de générer une justification conforme en un clic.

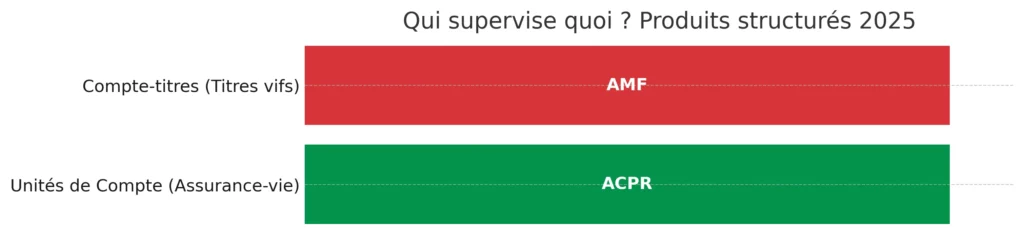

📋 Que dit la réglementation ? Rôle AMF et ACPR

La réglementation entourant les produits structurés 2025 s’appuie sur des positions déjà anciennes mais toujours en vigueur, notamment la Position AMF 2010-05. Ce cadre impose une vigilance accrue pour tous les distributeurs de produits complexes, en particulier en matière d’information et de devoir de conseil.

Selon cette position, tout produit ne permettant pas à un client non professionnel de comprendre immédiatement son fonctionnement et ses risques peut être considéré comme complexe. Cela entraîne des obligations renforcées en matière de documentation, de profilage, et de justification.

L’ACPR et l’AMF rappellent également que la supervision diffère selon le canal de distribution :

- Pour les unités de compte (UC) en assurance-vie, c’est l’ACPR qui encadre la conformité

- Pour les titres vifs en compte-titres, c’est l’AMF qui est compétente

Qui supervise quoi ? Voici un aperçu visuel à intégrer dans vos démarches de conformité :

Cette distinction a un impact direct sur les documents à produire, les procédures à respecter, et le niveau de vigilance attendu de la part du conseiller.

ENCADREMENT ACCRU DES INDICES À DÉCRÉMENT

Le rapport souligne un point d’attention spécifique : les indices à décrément. Ces indices ajustent automatiquement leur niveau en retranchant un rendement forfaitaire, ce qui peut accentuer artificiellement les performances du produit à la souscription, tout en dégradant son comportement réel.

Les produits indexés sur ces indices font l’objet d’une vigilance accrue de la part des autorités. En tant que conseiller, vous devez impérativement les expliciter, les documenter et justifier leur adéquation avec le profil du client.

Fees and You vous aide à respecter ces exigences via une documentation automatisée, conforme AMF/ACPR : lettre de mission, déclaration d’adéquation, DIC UC.

❓ Foire aux questions : Produits structurés 2025

La Déclaration d’Adéquation est-elle obligatoire pour un produit structuré ?

Oui. La Déclaration d’Adéquation est un document obligatoire pour tout produit structuré distribué à un client non professionnel. Elle justifie que le produit correspond bien à la situation, aux objectifs et au profil de risque du client. Sans ce document, le devoir de conseil n’est pas considéré comme rempli.

Puis-je proposer un produit structuré si je ne suis pas CIF ?

Non. Seuls les Conseillers en Investissements Financiers (CIF), les établissements agréés ou les intermédiaires enregistrés peuvent commercialiser des produits financiers comme les produits structurés 2025. Si vous n’êtes pas encore CIF, vous pouvez rejoindre Feezy Passeport pour exercer sous statut hébergé.

Exercez légalement en toute simplicité : rejoignez Feezy Passeport, le dispositif d’hébergement réglementaire pour CGP, CIF et IAS.

En savoir plusComment choisir les bons produits structurés à proposer ?

Le choix d’un produit structuré dépend du profil client, de son horizon de placement, et de son appétence au risque. Il est recommandé de travailler avec une sélection validée en amont (produits labellisés, backtestés, émetteurs reconnus). En rejoignant le réseau CGP de Fees and You, vous accédez à une sélection rigoureuse de solutions partenaires.

Rejoignez un réseau indépendant de CGP connectés, accédez à des produits triés sur le volet et des supports conformes prêts à l’emploi.

Rejoindre le réseau CGPUn produit structuré SRI 2 est-il vraiment sans risque ?

Non. Le SRI (Synthetic Risk Indicator) mesure la volatilité d’un produit, pas sa complexité. Un produit structuré SRI 2 peut comporter des scénarios de perte en capital, notamment en cas de chute de l’indice sous-jacent à l’échéance. Il reste un produit complexe, réservé à une clientèle avertie ou informée.

Faut-il remettre un DIC en plus de la Déclaration d’Adéquation ?

Oui. Le DIC (Document d’Information Clé) est fourni par l’émetteur du produit ou l’assureur. Il doit être remis au client avant toute souscription. Il est complémentaire de la Déclaration d’Adéquation, qui, elle, est personnalisée et prouve que vous avez rempli votre devoir de conseil.

🚀 En résumé : distribuer des produits structurés en 2025, ça se prépare

Les produits structurés 2025 offrent de belles perspectives de rendement, à condition d’en maîtriser les mécaniques, les risques… et les règles du jeu réglementaire. AMF, ACPR, SRI, Déclaration d’Adéquation : tous les voyants sont au vert pour les professionnels bien outillés.

Mais entre l’analyse du marché cible, la justification du conseil, la documentation conforme, et le suivi client, il est difficile d’avancer seul.

Rejoignez le réseau CGP Fees and You pour accéder à une sélection des meilleurs produits financiers, à des outils de conformité automatisés, et à une communauté de conseillers connectés.

Outils & Services

🔒 Signature Électronique

Faites signer vos dossiers en toute sécurité.

🏠 Plateforme SCPI

Votre plateforme digitale de distribution de produits SCPI.

Services

🌐 Réseau CGP CIF IAS

Mutualisez vos ressources et renforcez votre conformité

📑 Délégation Devoir de Conseil

Externalisez la conformité et allégez votre gestion.

🌍 Feezy Passeport

Accédez aux produits sans être CIF, COA, IMMO.

Personnalisation des cookies

En autorisant les cookies, vous acceptez le dépôt et la lecture de cookies et l’utilisation de technologies nécessaires à leur bon fonctionnement.

Cookies obligatoires

Ce site utilise des cookies nécessaires à son bon fonctionnement. Ils ne peuvent pas être désactivés.

FEES AND YOU utilise des cookies et vous donne le contrôle sur ce que vous souhaitez activer.